El Instituto de Finanzas Internacionales calcula en 30.000 millones de dólares las salidas en el último mes y medio, más que en la crisis financiera global de 2008 y que en las turbulencias de 2015 en China.

Los países emergentes pasan a primera línea de fuego en la tormenta financiera desatada por el coronavirus. Desde que se conocieron los primeros contagios fuera de China —el foco inicial de la epidemia—, a mediados de enero, el bloque ha sufrido una salida de capitales de 29.300 millones de dólares (25.600 millones de euros), según los cálculos del Instituto de Finanzas Internacionales (IIF, por sus siglas en inglés), la gran patronal global de la banca. Es la mayor cifra desde que se tienen registros, muy superior a la de la crisis financiera de 2008 y a las turbulencias en los mercados financieros chinos en 2015, cuando el temor a un estallido en la segunda potencia mundial disparó los temores en los países en vías de desarrollo. Entonces, a estas alturas —un mes y medio después del inicio de cada una de las crisis—, las salidas no llegaban a los 20.000 y 15.000 millones de dólares, respectivamente. “Estamos en la mitad de la peor salida [de capitales] desde que hay registros”, apunta a EL PAÍS por correo electrónico el responsable de la estadística y economista del IIF, Jonathan Fortun Vargas.

Ante la crecida de las aguas en los mercados, los inversores privilegian seguridad sobre rentabilidad; estabilidad frente a volatilidad. Y en esa particular carrera en busca de un resquicio de calma ahí fuera, los países emergentes —por definición, más expuestos a los movimientos bruscos— tienen las de perder en favor del clásico cuarteto de cuerda de los activos refugio: oro, deuda pública estadounidense, dólar, yen. “Es una cifra más alta de lo que esperaba”, reconoce por teléfono Lourdes Casanova, jefa del Instituto de Mercados Emergentes de la Universidad de Cornell (Nueva York), “pero en episodios así los gestores de fondo suelen repatriar primero los capitales de estos países para compensar las recientes pérdidas acumuladas en Occidente”. La epidemia y China, agrega Casanova, “no lo explican todo”. “En el caso de América Latina está, también, la incertidumbre política y social, que había provocado ya algunas salidas de capitales antes del coronavirus. Y, más recientemente, la caída del petróleo, que afecta, entre otros, a Indonesia y Malasia. “Es una tormenta perfecta y estamos en territorio desconocido, sin una hoja de ruta y con muchos factores confluyendo”.

En sus cifras, el Instituto de Finanzas Internacionales incorpora y consolida datos procedentes de una veintena de países, entre ellos China y Corea del Sur (dos de los países más zarandeados por el virus) además de India, Brasil, México, Colombia y Sudáfrica, entre otros. Es una imagen global bastante fidedigna del bloque en su conjunto. “Nuestra muestra cubre el 85% o 90% de los flujos hacia los países emergentes”, apostilla Jonathan Fortun Vargas, que apunta a Latinoamérica como una de las grandes afectadas por la fuga de capitales. “Brasil es el que más está sufriendo, dada su exposición a China. Y en los próximos días esperamos un incremento en las salidas desde México, dada la dinámica actual de los mercados”, apunta al tiempo que recuerda que, a diferencia del resto, los países latinoamericanos “no han logrado atraer nuevas entradas en los meses previos” al choque del coronavirus.

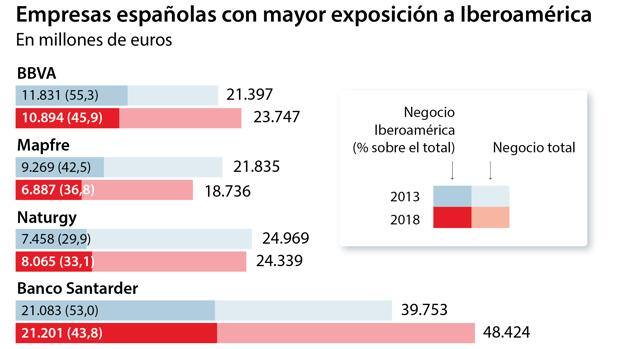

Para ponerlos en contexto, los casi 30.000 millones de dólares de salidas desde mediados de enero equivalen a la cotización de la española Telefónica o del BBVA. Y no incluyen el desplome del precio del petróleo registrado este lunes, por lo que todo apunta a un aumento de las vías de agua en el barco emergente en los próximos días y semanas. “Los precios más bajos del crudo constituyen, también, una transferencia de rentas de las economías emergentes a las economías avanzadas”, agrega Sebastien Galy, estratega del banco finlandés Nordea. Mientras solo dos países ricos —Estados Unidos y Noruega— sufren en primera persona el desplome del crudo, por su doble condición de productores y exportadores, la gran mayoría de naciones que encajan el golpe están englobadas bajo la etiqueta de emergentes. En pleno descalabro global de esta materia prima clave en la matriz energética mundial, ninguno de ellos —petroleros o no— ha podido escapar de la quema.

Sin embargo, buena parte de las salidas de capitales en los emergentes se estaba cociendo mucho antes de la debacle bursátil y petrolera: tiene que ver, más bien, con la aversión al riesgo en torno a su deuda, tanto soberana como corporativa, uno de los eslabones más débiles de la cadena financiera global cuando arrecia la incertidumbre. El revivido interés por el bono estadounidense, uno de los pocos activos catalagado como libre de riesgo, no es casualidad: inversores y grandes fondos que hace unas semanas financiaban deuda en países emergentes ahora se han llevado su dinero a la primera potencia mundial. El objetivo, de nuevo, reducir al máximo su exposición al riesgo. Todo, como recuerda Markus Allenspach, del banco suizo Julius Baer, a pesar de la repentina rebaja de tipos de interés de la Reserva Federal, que debería reducir el atractivo de la renta fija estadounidense y que debería haber supuesto una importante bombona de oxígeno para el mundo en desarrollo. Pero ni con esas los emergentes encuentran un respiro. Y lo peor, como repiten machaconamente quienes siguen el día a día de estos mercados, puede estar aún por llegar.