Las cotizaciones sociales son la principal partida de ingresos para las administraciones públicas. España, en la media de la OCDE por presión fiscal.

¿Y esto quién lo paga? Nos referimos, por supuesto, a los Presupuestos Generales del Estado (PGE 2021) de los que este sábado desglosábamos los gastos. Porque de eso hemos hablado mucho esta semana, de si el Ministerio de Igualdad de Irene Montero era el que más subía, de las pensiones, la obra pública o la Casa Real.

También se ha debatido sobre impuestos, aunque no sobre el total, sino sobre las nuevas figuras tributarias o las subidas en las ya existentes. Pero sobre lo que significa el pago de estos impuestos, sobre la cifra real que abonan los españoles en materia tributaria, sobre el desglose o el reparto entre administraciones, o sobre la comparación real con el resto de países avanzados… sobre esto no se ha discutido demasiado. Los políticos de todos los partidos son mucho más proclives a anunciarnos las grandes partidas de gasto (ahí pueden ponerse la medalla) que las de ingresos. Pero el contribuyente sabe que hasta el último clip de la última dirección general se paga con su trabajo y esfuerzo. Otro debate sería si está justificado o no el clip. Pero para eso lo primero es saber cómo y cuánto se recauda.

El siguiente es el desglose más básico. Y debemos hacer una advertencia: vamos a fijarnos en el agregado del sistema tributario, no sólo en aquellas partidas que aparecen en los PGE (dejaríamos fuera a las comunidades autónomas y a los municipios). La razón es que nos parece que así ofrecemos una foto más realista del sector público español: al final, el reparto de ingresos tributarios tiene un punto de arbitrariedad. Del mismo modo que ahora el Estado recauda muchos impuestos y luego los cede a las regiones, podríamos pensar en otra forma de reparto.

Las grandes cifras

Como cada año, los dos principales documentos que usaremos son el “Avance de la actuación económica y financiera de las Administraciones Públicas” que publica la Intervención General del Estado y el informe sobre “Recaudación y Estadísticas del Sistema Tributario Español 2007-2017” que publica el Ministerio de Hacienda.

Comenzamos por lo básico, gastos e ingresos (datos del año 2018, último ejercicio para el que existen datos definitivos; página 10 del “Avance”):

- Recursos no financieros de las AAPP españolas: 469.538 millones – 38,9% del PIB

- Empleos no financieros de las AAPP españolas: 499.520 – 41,3% del PIB

- Déficit público: -29.982 millones – 2,5% del PIB

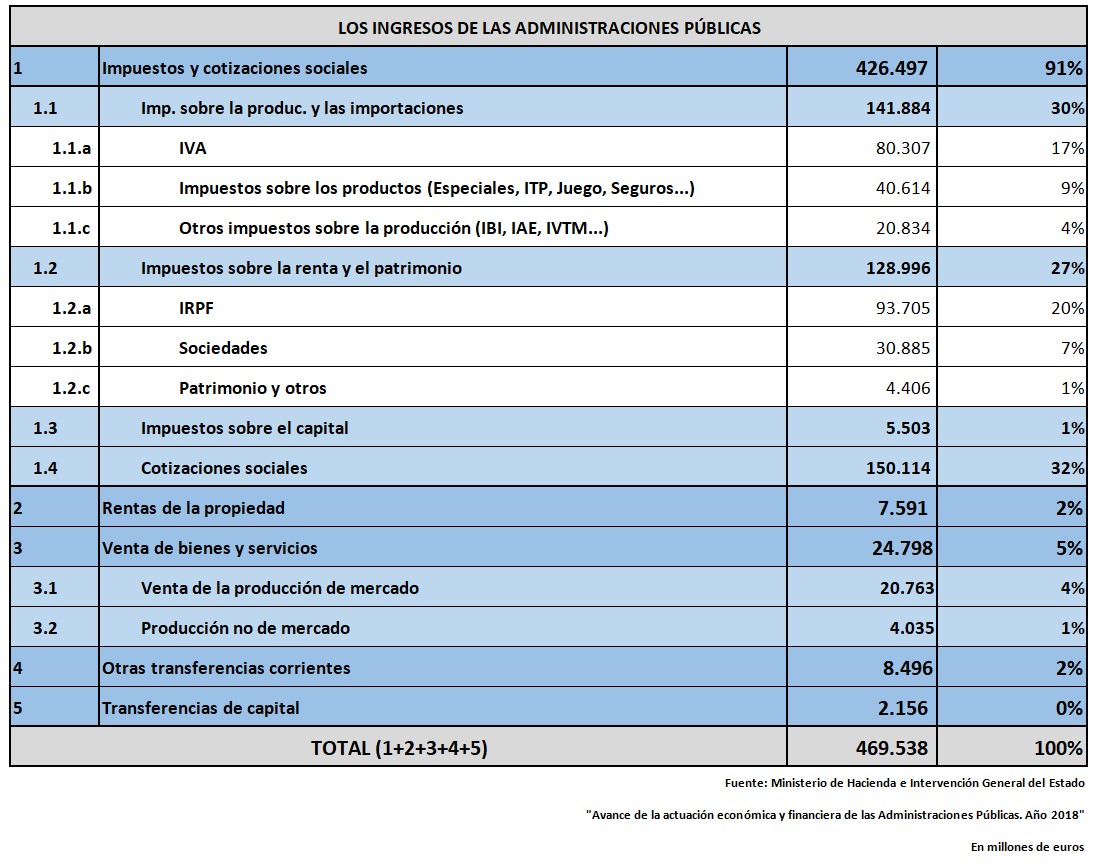

Ingresos del Estado: se distribuyen de acuerdo a la siguiente tabla

Como vemos, más del 90% de los ingresos de las administraciones públicas llegan a través del cobro de impuestos. Y hay muchos tipos y clases de tributos:

- En impuestos sobre el consumo, el más conocido es el IVA (y el que más recauda, con más de 80.000 millones de euros). Pero no es el único, ni mucho menos. Como vemos, se recaudan 40.000 millones con el resto de tributos al consumo. Aquí se incluyen los impuestos especiales (Alcohol, Cerveza, Hidrocarburos, Labores del Tabaco, Electricidad, Carbón…), con una recaudación total superior a los 23.000 millones. Y otros tributos menores como el Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados; el Impuesto sobre actividades de juego, el Impuesto sobre Gases Fluorados, la Cotización y Exacción de Azúcar e Isoglucosa, el Impuesto sobre las Primas de Seguros, etc… Y, por supuesto, los tributos propios de comunidades autónomas y ayuntamientos relacionados con estos conceptos. En esta línea también se incluye la recaudación por IBI y por el IAE.

- En los impuestos sobre la renta y el Patrimonio tenemos el IRPF, Sociedades y Patrimonio. Además, en esta última rúbrica se incluyen “entre otros, el Impuesto sobre Vehículos de Tracción Mecánica pagado por los hogares y el IBI de viviendas desocupadas”

- Por último, los impuestos sobre el capital recogen, entre otros, ·los recursos derivados de los gravámenes sobre sucesiones y donaciones, el impuesto sobre el incremento del valor de los terrenos de naturaleza urbana, las cuotas de urbanización, los aprovechamientos urbanísticos y las contribuciones especiales”

- Las cotizaciones sociales no necesitan una explicación adicional. Aunque sí deben ser tenidas en cuenta como lo que son: un impuesto al trabajo. Y un impuesto elevado, que impacta sobre la competitividad y los costes de las empresas españolas. Como decíamos al principio, otra cuestión es el debate sobre cómo recaudar y cuánto gastar. Pero no puede obviarse que esos 150.000 millones de euros que se recaudan en total por este concepto tienen sus implicaciones. También debemos aclarar que esta cifra no equivale a la recaudación de la Seguridad Social: aquí también se incluye lo que le toca a los servicios públicos de empleo (más de 23.000 millones), al Fogasa (540 millones) y a la Administración Central (fundamentalmente, por el Régimen de Clases Pasivas y que ascienden a unos 10.022 millones).

- El apartado “rentas de la propiedad” hace referencia a los beneficios que el Estado obtiene de sus activos financieros. Como vemos, son casi 7.600 millones, de los que 2.300 millones llegan por el cobro de intereses (por anticipos, préstamos concedidos, intereses de depósitos bancarios y de la cuenta corriente del Tesoro Público en el Banco de España o intereses de demora). El resto proviene de los beneficios del Banco de España (más de 2.000 millones en 2018) y de las empresas públicas (Enarie, Loterías, etc…)

- En “venta de bienes y servicios” se incluyen, fundamentalmente, las tasas públicas. Como vemos, se divide en dos apartados: tasas a precio de mercado (aquí, casi todo son servicios municipales como las tasas por el suministro de agua o recogida de basuras) y a precio de no mercado (pagos relacionados con la educación, los servicios sociales, el deporte o las entradas a museos). Son casi 25.000 millones de euros y para algunas administraciones (sobre todo las locales) son una de sus principales fuentes de ingresos.

- Las dos últimas líneas (transferencias) comprenden las transferencias entre las administraciones públicas del resto del mundo y las españolas, así como las derivadas de la adquisición de activos (por ejemplo, la reversión al Estado de una autopista).

La comparación

En el epígrafe anterior tenemos un esquema muy simple de cómo logran sus recursos las administraciones públicas españolas. A partir de ahí, podríamos empezar con el análisis más detallado de cada impuesto o ingreso.

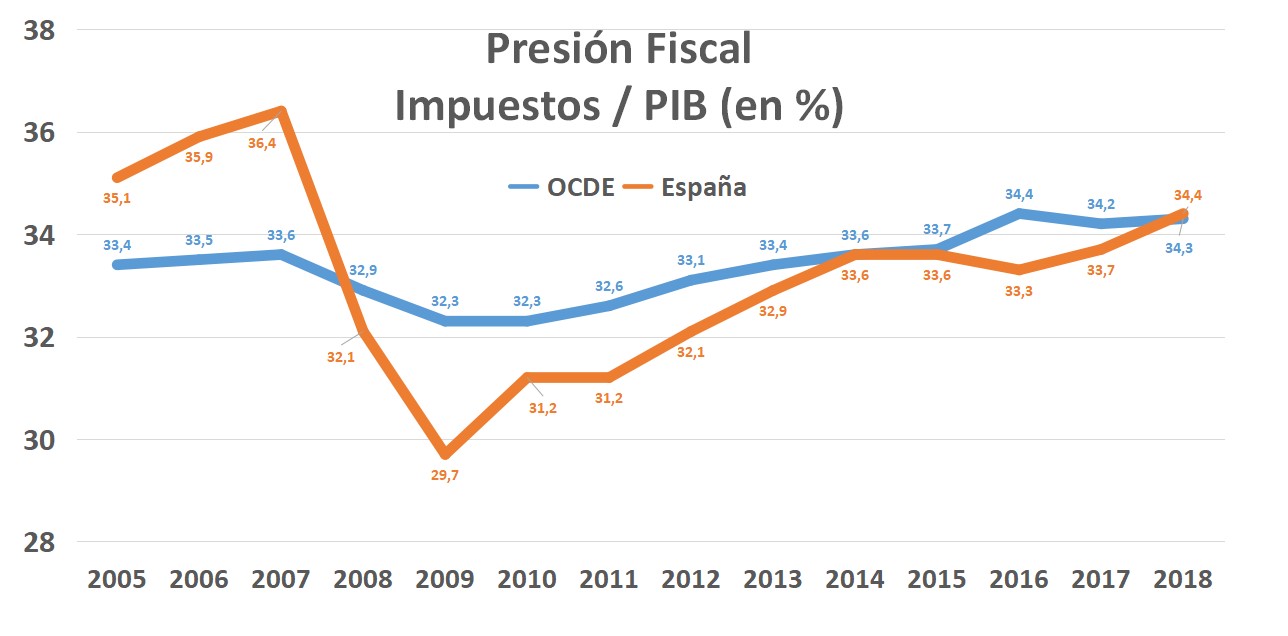

También es interesante analizar cómo han evolucionado estos ingresos a lo largo de los años y compararlos con los que obtienen los estados del resto de países avanzados. Para este propósito, vamos a utilizar las estadísticas de la OCDE (por ser las más completas y también por seguir una metodología homogénea). Aquí hablaremos sólo de presión fiscal: es decir, dejamos a un lado el resto de ingresos públicos no relacionados con los impuestos.

Como vemos, no es cierto que España tenga un nivel anormalmente bajo de ingresos tributarios. De hecho, estamos más o menos en la media de la OCDE. Es verdad que si nos comparamos con los países de la UE estamos algo por debajo, pero eso se debe en buena parte a que hablamos de la región con los impuestos más altos del mundo. Si miramos al conjunto de países ricos (los que incluye la OCDE en sus listas) estamos en la media. Por debajo de países como Francia (46,1% de presión fiscal), Italia (42,1%) o Alemania (38,2%); y por encima de otros como Reino Unido (33,5%) o Irlanda (22,3%).

Además, la evolución a lo largo de los últimos quince años parece demostrar que España tiene un problema de diseño fiscal. Nuestros ingresos se hunden en las crisis y remontan en las recuperaciones. Esto pasa en muchos países, pero no en la misma proporción: no es normal que una caída del PIB implique un desplome tan importante de los ingresos (y, al revés). Aquí la clave no estaría tanto en subir o bajar impuestos (ese es otro debate) como en reformar el sistema tributario, algo de lo que se ha hablado mucho en la última década, pero sin fruto. Por otro lado, esto también nos indica que generar crecimiento económico es una muy buena receta de recaudación en nuestro país: a más empleo y crecimiento del PIB, los ingresos del Estado suben en mayor proporción (entre otras cosas, porque hay más contribuyentes en los tipos más altos).

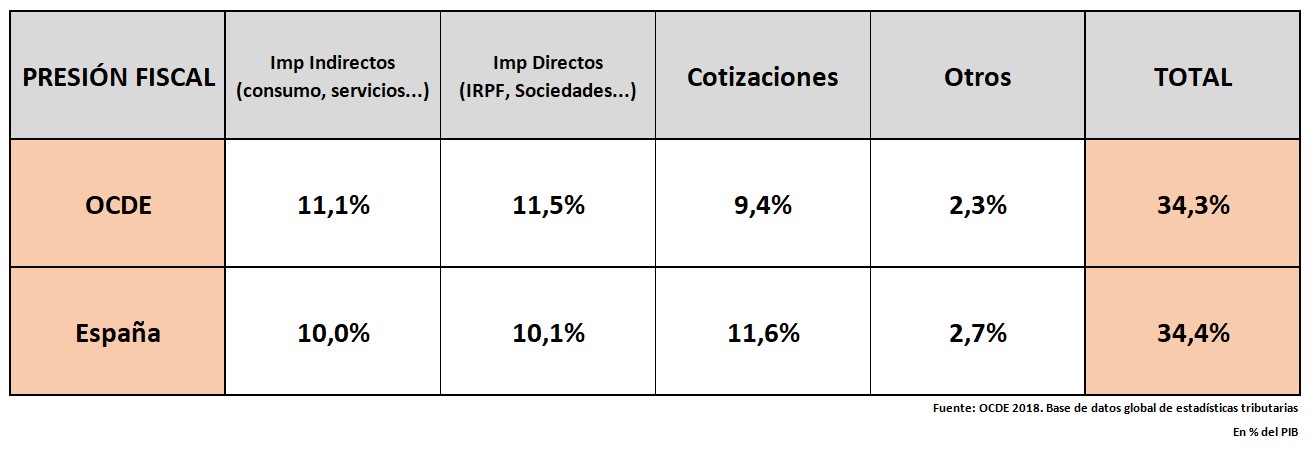

Por último, otro elefante del que nadie quiere hablar. Como vemos, la suma de impuestos directos y cotizaciones nos sitúa por encima del nivel de ingresos por estos conceptos que la media de la OCDE. Donde está el diferencial de ingresos es en los impuestos indirectos: y son estos impuestos, sobre todo el IVA, los que más cuesta tocar en nuestro país. Desde hace años (y esto tiene relación con esa reforma fiscal de la que hablábamos en el párrafo anterior) numerosos expertos piden pasar parte de la carga de los impuestos directos a los impuestos al consumo (que distorsionan menos la creación de empleo y la inversión). De nuevo, ningún partido ni Gobierno se ha atrevido a abrir ese melón.